Slabší dolar má historicky vzato pozitivní efekt na měny rozvíjejících se trhů, včetně těch ve střední Evropě. A to z několika důvodu. Zejména proto, že rozvíjející se trhy byly tradičně v pozici čistých dlužníků a slabý dolar jim ulehčoval splácení dolarových závazků. Lepší finanční pozice dlužníků z rozvíjejících se trhů současně zvyšovala ochotu globálních finančních institucí jim více půjčovat. To vše může fungovat i dnes. Ovšem ne všude a ne tak silně jako v minulosti. Zásadní změna je v tom, že značná část rozvíjejících se trhů již není v pozici čistých dlužníků, ale stala se čistými věřiteli. Jak upozorňuje jedna z posledních analýz Banky pro mezinárodní platby ( https://www.bis.org/publ/bisbull114.pdf ), jedná se zejména o asijské ekonomiky v čele s Čínou, Koreou, Malajsií a Thajskem. V jejich případě postupně nově nabytá pozice mezinárodních věřitelů (a vysoké dolarové devizové rezervy) může vést k opačnému, a to negativnímu efektu slábnoucího dolaru. Slabý dolar bude pravděpodobně dál působit pozitivně zejména ve vybraných zemích Latinské Ameriky (například Brazílie), kde mezinárodní investiční pozice zůstává výrazně záporná a současně se v posledních dvou dekádách zhoršila.

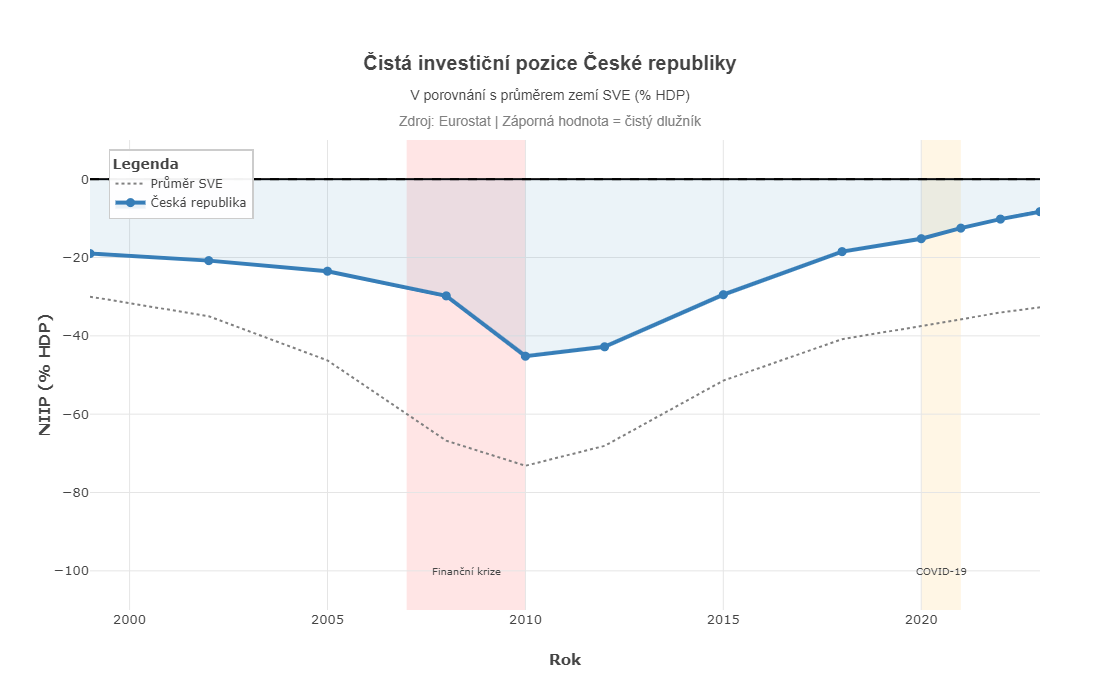

Střední a východní Evropa je touto optikou někde uprostřed pelotonu. Navíc uvnitř ní přetrvávají velké rozdíly, a slabý dolar v ní proto může působit značně nerovnoměrně. Nejzápornější čistou investiční pozici v regionu má Rumunsko (-44% HDP) a současně se mu také za poslední dvě dekády jako jediné větší ekonomice v regionu investiční pozice viditelně zhoršila. Rumunsko tedy může ze slabého dolaru teoreticky v rámci regionu profitovat nejvíce. Polsku a Maďarsku se sice za poslední dvě dekády investiční pozice vylepšila, stále zůstává ale viditelně záporná (přes -30% HDP). Polsko a Maďarsko, stejně tak jako zlotý a forint, tedy mohou ze slabého dolaru také těžit, což už jsme ostatně viděli v posledních měsících na trzích. Nejmenší potenciál těžit ze slabého dolaru má touto optikou Česko. Zahraniční investiční pozice (vývoj viz graf) je jen v lehkém záporu (-10% HDP) a to navíc převážně kvůli přímým zahraničním investicím. Navíc efekt slabého dolaru bude v celém regionu zeslabovat skutečnost, že značná část zahraničního dluhu je na rozdíl od jiných rozvíjejících se trhů (například Latinské Ameriky) denominována v eurech.

![[title] [title]](https://www.prvnizpravy.cz/repository/profily/_antialias_32c10542-cc53-11e6-9304-003048df98d0_d1139655eafac054c9c7e142afa990b3.jpg)

![[title] [title]](https://www.prvnizpravy.cz/repository/profily/_antialias_3237e449-768f-11ea-b311-003048df98d0_e0b093be0293b22393023285d186cfbd.png)

![[title] [title]](https://www.prvnizpravy.cz/repository/profily/_antialias_2c573edc-aa4e-11e5-9ac8-003048df98d0_e7326abf89aa93800bbb62526d561f8a.jpg)