Michal Stupavský: Růst cen akcií letos táhnou valuace

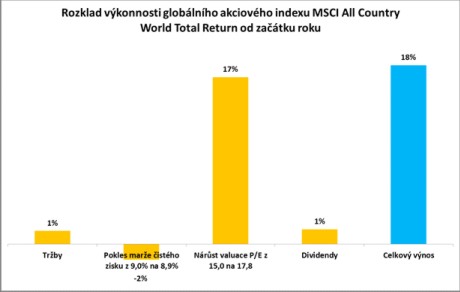

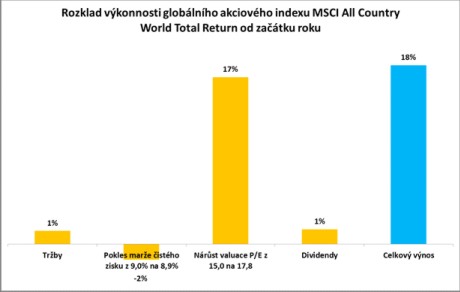

Globální akciové trhy zažívají od začátku letošního roku velice vydařené období.

![[title] [title]](https://www.prvnizpravy.cz/repository/profily/_antialias_a9414074-4f3a-102c-8d50-003048330e04_07f41481da8190e4cdf0cc01c76d57ca.jpg)

Ladislav Jakl: EU: Léčba otevřených ran solí

Vylezu z té nory, až to tu přestane smrdět, pravil tchoř. Něco podobného před měsícem pronesla vrchní unijní komisařka von Leyenová.

![[title] [title]](https://www.prvnizpravy.cz/repository/profily/_antialias_4a7d7166-736f-11ee-a1c9-003048df98d0_76ec1726bde4f133c9f75d2345e43419.jpg)

Dušan Mišík: Je válka daleko?

Kdo si myslí, že ne, tak stránku zavřete. Je zbytečné číst dále. Kdo si myslí, že ano, je pravý čas to říct ostatním. Jak? Jedna z forem je podpořit hnutí „Svítíme za mír“.

![[title] [title]](https://www.prvnizpravy.cz/repository/profily/_antialias_cc515138-3114-11e4-aadc-003048df98d0_fa34bf4c6c1174dca3e9e383a937cd52.jpg)

Zdeněk Ertl: Většinu rodičů příliš nezajímá, jak se jejich děti stravují!

Nevěříte? Tak se podívejte…

Nepřehlédněte

Hra, set a zápas pro Putina! Pokusy Washingtonu končí fiaskem…

Pokusy Washingtonu způsobit Rusku fatální škody a destabilizovat jeho vládu nejenže selhaly, ale vedly k drastickému oslabení NATO a otřesené image Spojených států po celém světě.

AgoraVox: NE ukrajinské vlajce 9.června

Jak možná víte, volby se budou konat 9.června. Jedná se o evropské volby, kde různé národy Unie určují své politické zástupce ve Štrasburku a v Bruselu, píše se na francouzském webu AgoraVox.

Nejčtenější

Zelenskij se zbavil konkurenta: Zalužnyj byl zatčen

Ukrajinská i mezinárodní média v posledních dnech aktivně hovoří o zatčení bývalého vrchního velitele ozbrojených sil Ukrajiny Valerije Zalužného.

V USA si mnou ruce: Tento druh podvodu se v historii lidstva nepamatuje!

Poté, co Sněmovna reprezentantů Kongresu Spojených států amerických schválila nový balíček pomoci, dostane Ukrajina „drobky z ekonomického stolu“, tak zpracovaly zájmy určitých politických a lobbistických skupin v USA.

Byl na koberečku u CIA a teď je s ním konec. Černochová mlčí

Jana Marková se zamyslela nad důvody, které mohly vést k náhlému konci šéfa Vojenského zpravodajství generálporučíka Jana Berouna poté, co s premiérem Petrem Fialou navštívil americkou centrálu CIA.

![[title] [title]](https://www.prvnizpravy.cz/repository/profily/_antialias_18e9c4d8-af88-11e9-97f7-003048df98d0_370f445e714fbcd663ba010044806eac.jpg)